La Spagna si finanzia al tasso più alto e costoso dal 2011. Il nostro Paese paga in media il 3,3% del debito emesso quest’anno (a luglio arriva al 3,6% e ad agosto al 3,55%), il massimo dall’inizio Euro. Crisi e salvataggi bancari quando raggiunse il 3,9%. Tuttavia, la situazione ora è completamente diversa per vari motivi. Prevale il silenzio. Anche se il debito è maggiore a causa dei bisogni causati dalla crisi sanitaria e dallo shock economico della pandemia.

La Bce apre una crepa nell’economia: la spesa delle famiglie per beni durevoli diminuisce per la prima volta dal 2021

aggiuntivo

Nel 2022 il nuovo debito costerà alla Spagna l’1,34%. Nel 2021 e nel 2020, ad un minimo dello 0%, a causa delle politiche espansive della Banca Centrale Europea (BCE) per favorire la ripresa dal colpo del coronavirus. La stessa istituzione monetaria ha alzato i tassi di interesse ufficiali dallo 0% mantenuto a luglio all’attuale 4,25%, per combattere l’inflazione. Si tratta di un’escalation che ha messo sotto pressione il costo dei finanziamenti per famiglie, aziende e persino paesi.

Tuttavia, non vi è alcun avvertimento su quest’ultimo. Perché, almeno per ora, non c’è motivo di temere una nuova crisi del debito. Le economie dell’Eurozona sono molto più indebitate di quanto lo fossero dopo lo scoppio della bolla immobiliare nel 2008.

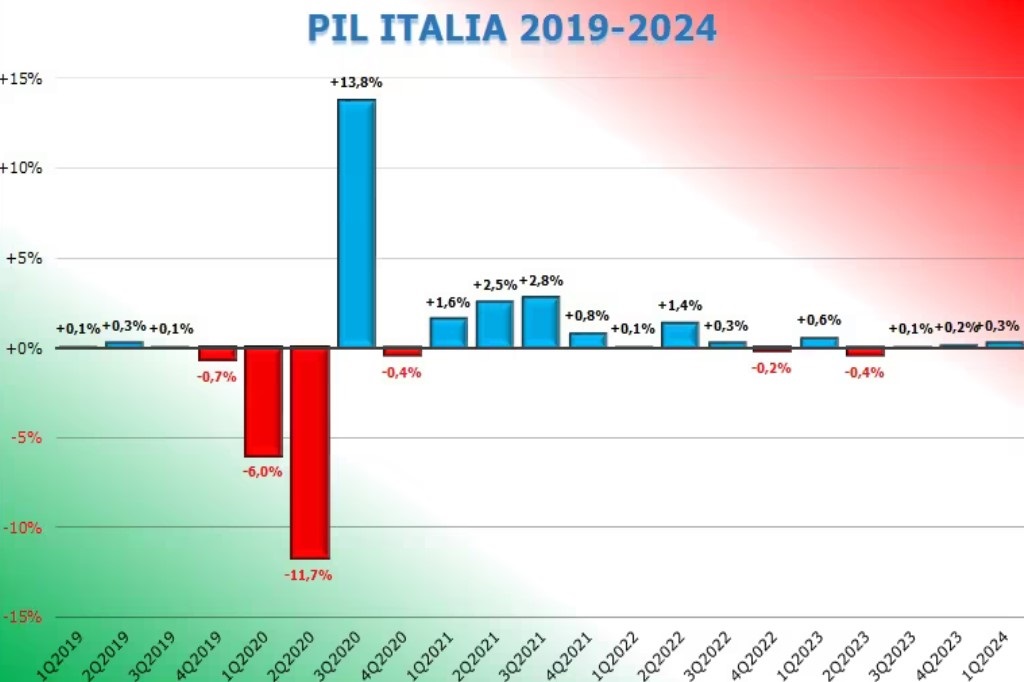

Tra le principali forze, secondo le attese, la Spagna chiuderà il 2023 con un debito pubblico al 110,6% rispetto al Pil, dopo aver toccato il 120,4% nel 2020. Nel 2014 (ultimo record prima del Covid) era rimasto al 105,1%. La Germania chiuderà quest’anno con il 65,2% (68,7% nel 2020). la Francia del 109,6% (114,6% nel 2020). Il caso più preoccupante è quello dell’Italia: 144,4%, rispetto al 135,5% circa durante la crisi dell’euro.

Il rapporto debito/Pil è il primo monitorato per misurare la sostenibilità del debito. Sebbene il numeratore (debito) continui a crescere perché ci si aspetta che i paesi continuino ad avere deficit (spesa pubblica non coperta dal reddito), il rapporto diminuisce a causa della crescita economica e del PIL (il denominatore), che la Spagna guida nell’Unione Europea ( UE europea). Inoltre, il rapporto debito/Pil non è l’unico rapporto per monitorare la sostenibilità del debito. Non il più importante. Nemmeno se i costi aumentano sempre di più.

“Ai mercati finanziari [en referencia a los inversores en deuda de los Estados] “A loro interessa meno l’ammontare del debito che la forza e la flessibilità”, dice. In un rapporto Ludovic Sutor-Sorel, della ONG Finance Watch. “Le agenzie di rating valutano la sostenibilità del debito pubblico valutando il suo stock di debito (debito rispetto al PIL), la sua sostenibilità (pagamenti di interessi rispetto al reddito) e la sua composizione (scadenza media, base proprietaria) […] In sostanza, il sostegno della banca centrale.

Questi sono i dati principali che vi permettono di stare tranquilli:

Costo medio di tutto il debito al 2%

Il costo del nuovo debito, che il Tesoro spagnolo fissa più volte al mese con scadenze diverse per coprire il deficit, è aumentato negli ultimi mesi fino a raggiungere un massimo che non si vedeva dal 2011 (come mostrato all’inizio di queste informazioni).

Tuttavia, il costo medio di tutto il debito in essere del nostro Paese è aumentato, sì, ma molto più in basso grazie al fatto che è partito da un minimo storico dell’1,6% nel 2021. Cioè, quanto più caro è il nuovo debito, tanto più caro sarà il debito. nuovo debito, più costoso sarà il nuovo debito. Il costo medio è aumentato, ma al momento è solo del 2%.

Il pagamento degli interessi è incluso in relazione al reddito

Il costo medio del 2% significa che il pagamento degli interessi annuali non è aumentato in modo significativo. Quest’anno saranno circa 31 miliardi di euro, 6 miliardi in più rispetto al 2021. Ma in termini di entrate statali, gli interessi che la Spagna pagherà nel 2023 saranno ancora leggermente inferiori al 6%. Si prevede che questa percentuale rimanga sotto controllo. Nel 2013 ha superato il 9%.

Secondo l’esperto di monitoraggio finanziario, i partner dell’UE sono “in grado di assumersi il debito di cui hanno bisogno” per investimenti e riforme orientati al futuro. Prendiamo l’esempio della grande economia europea, che soffre di maggiori squilibri. Nonostante l’importo relativamente elevato del debito, “i costi [el pago de intereses] In Italia è gestibile: rappresenta l’8,4% delle entrate pubbliche. Nel Regno Unito raggiunge l’8,1%, negli Stati Uniti il 14,3% e in India il 23%.

Maggiore durata del debito

Una chiave per garantire che il conto degli interessi non salga troppo e diventi un problema è che il Tesoro ha approfittato di anni di bassi tassi di interesse per emettere debito con scadenze più lunghe, che sono generalmente più costose, e quindi allungarlo su un periodo di tempo più lungo. periodo più lungo. Di tempo.Scadenza. In media, tutto il debito del nostro Paese ha più di 8 anni, rispetto ai 6,2 anni del 2013. In pratica, ciò significa che solo il 12% circa di tutto il debito scade ogni anno. Ciò significa che devi rifinanziare solo un euro su otto a un costo maggiore.

La Banca Centrale Europea esiste ancora

L’ultima chiave per garantire che il debito non rappresenti un problema urgente per la Spagna o il resto dell’UE è che la Banca Centrale Europea esista ancora. Aumenta i tassi di interesse ufficiali, sì. Inoltre, ha cancellato la maggior parte dei programmi di acquisto di debito da parte di paesi e aziende, che aveva lanciato dal 2014 per garantire la domanda e ridurre i costi.

Ma non ha invertito la rotta (non ha deciso di vendere questo debito): la Banca Centrale Europea, attraverso la Banca di Spagna, detiene ancora quasi un terzo del debito totale del nostro Paese (la maggior parte del quale a lungo termine), il tetto è imposto a se stesso. Ciò rimane un’ancora per i costi. Fino al 2015 questa percentuale era appena del 5%.

In futuro “nessun paese sovrano dell’eurozona potrà costringere la Bce ad agire, ma è ragionevole aspettarsi che la sostenga”, afferma Ludovic Sutor-Sorel, che per ora ha messo a punto uno strumento noto come come trasmissione TPI (touch Protection Instrument), che gli consentirebbe di acquistare debito da un particolare paese (come l’Italia o la Spagna), a determinate condizioni (requisiti di austerità). I costi di finanziamento sono significativamente più alti rispetto alla Germania (il riferimento nel mercato del debito dell’area euro), cioè se si ripresentasse la crisi del premio di rischio.

“Appassionato di musica. Amante dei social media. Specialista del web. Analista. Organizzatore. Pioniere dei viaggi.”

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/PEXNV73H3FFG3I6HVIJK5H6HLA.JPG)

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/R7M2MJZUHTCDFKSTXNC4ZW2DTE.jpg)

More Stories

“Le banche centrali da sole non possono combattere l’inflazione”.

Mafia italiana: più di 200 persone condannate a 2.200 anni di carcere per i loro legami con la “Ndrangheta”

Italia: la Meloni riduce le tasse sulle banche dopo che il settore perde 9 miliardi in Borsa Economia